| 2024.3.5 |

インボイス制度では3万円未満の領収書も保存必須!経理部門の業務負担を軽減する方法をご紹介

2023年10月からインボイス制度(適格請求書等保存方式)が始まりました。2023年9月30日までは3万円未満の仕入れは帳簿への記載だけで消費税の仕入税額控除が認められていましたが、インボイス制度開始により3万円未満の領収書などのインボイス(適格請求書)でも原則、保存が必要になりました。

これにより、経理部門が処理すべき証憑が大幅に増えただけでなく、紙と電子データのインボイスが混在することで両方のインボイスの確認・保存が必要になり、業務負担も増加しました。

この記事では、適格請求書を受け取る側(買い手)が考慮する点やインボイス制度に対応した効率化についてご紹介します。

インボイス制度の導入により負担が増加した経理業務の効率化の参考にしてください。

1. インボイス制度とは

インボイス制度(適格請求書等保存方式)とは、複数税率に対応した消費税の仕入税額控除の方式として2023年10月1日から始まった制度です。売り手が交付する一定の要件を満たしたインボイス(適格請求書)がないと買い手は仕入税額控除を受けられません(しばらくは経過措置があります)。

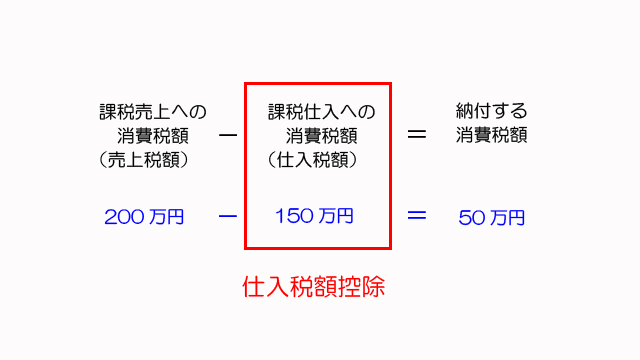

仕入税額控除とは

納税する消費税額を計算する際に、売上にかかる消費税額から仕入れにかかった消費税額を差し引くことです。

例)以下の場合、A社が納付する消費税額は50万円になります。

- 売上に対する消費税額(売上税額):200万円

- 材料などを仕入れる際にA社が支払った消費税額(仕入税額):150万円

インボイス制度の基礎的な知識については、以下をご参照ください。

2. インボイス(適格請求書)とは

ここでは、仕入税額控除の適用に必要なインボイス(適格請求書)について説明します。

インボイス(適格請求書)とは、商品やサービスの売り手が、正確な適用税率や消費税額などを買い手に伝えるために交付する書類のことです。

インボイスは、要件がすべて記載されていれば、手書き・電子のどちらでも可とされています。

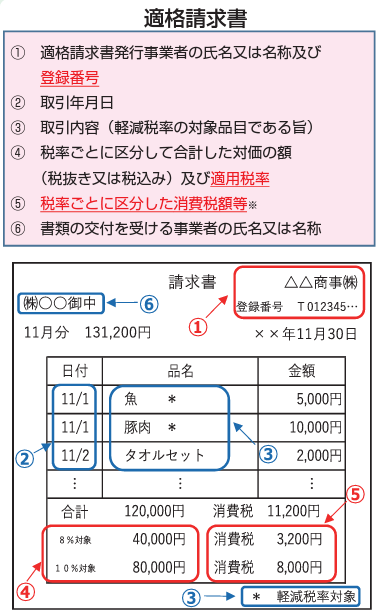

■適格請求書

- 適格請求書発行事業者が発行した請求書(免税事業者(*)は発行できない)

*:消費税の納税義務が免除されている事業者のこと。 - 登録番号のほか、一定の事項が記載された請求書や納品書など

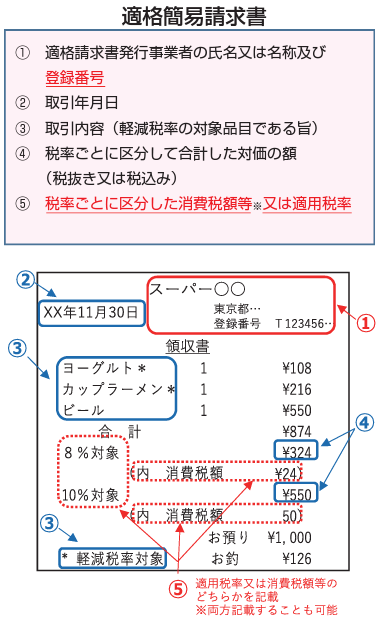

■適格簡易請求書

- 記載項目が簡易的な適格請求書

「書類の交付を受ける事業者の氏名又は名称」が不要など - 3万円未満の領収書やレシートなど

-

交付できるのは適格請求書発行事業者の中でも次の特定事業者に限定

不特定かつ多数の人々に対して販売やサービス提供を行っている業種(小売業・飲食店業・写真業・旅行業・タクシー業・駐車場業など)

3. インボイスの保存

仕入税額控除の適用には、買い手は、原則として売り手から交付を受けたインボイス(適格請求書および適格簡易請求書)を保存する必要があります。以下のように保存できます。

- 電子データでやりとりしているインボイスはそのまま電子保存できる(印刷して紙文書として保存することも認められている)

- 紙のインボイスは、紙文書のまま保存することも電子データ化して保存することも認められている

■保存に関する注意点

-

適格簡易請求書も保存が必要

インボイス制度導入前(2023年9月30日まで)は、税込み3万円未満の課税仕入れの場合、領収書がなくても帳簿への記載のみで消費税の仕入税額控除が認められていました。

インボイス制度導入後は、3万円未満の領収書・レシートの場合であっても保存しなければ仕入税額控除を受けることができません(3万円未満の公共交通機関(船舶・バス・鉄道)の運賃など帳簿保存のみで認められるものあり)。

たとえば、これまで従業員の旅費交通費や接待交際費などの経費を帳簿に記載するだけで仕入税額控除を行っていた場合、インボイス制度導入後は領収書・レシートの保存も必要になります。 -

電子保存する場合は電子帳簿保存法の要件を満たすことが必要

電子帳簿保存法の概要やメリットについては、以下をご参照ください。

インボイス制度開始により請求書処理だけでなく、旅費交通費や接待交際費などの経費精算業務にも影響がでるため、経理部門で処理すべき証憑が大幅に増えます。

インボイスの保存に加えて、取引先が適格請求書発行事業者かどうか、必要な項目が記載されているかどうかなど、仕入税額控除に関連する確認作業が発生し、経理部門の負担は増えています。

ここで問題になってくるのが、紙で発行されることが多い領収書やレシートの保存です。紙のまま保存しても問題ありませんが、確認の際にバインダーなどから必要な紙を探し出す手間が発生するため非効率で経理作業が煩雑になります。また、保存方法が複数あると、業務フローが複雑になってしまいます。

これらを解決するため、紙で受領したインボイスを電子データ化して「電子インボイス」として管理することをおすすめします。紙で受領したインボイスの処理を大幅に効率化でき、経理部門の負荷軽減につながります。

4. スキャンして電子保存するメリット

経理部門の負荷を軽減するために、会計ソフト、受発注システム、経費精算システムなどのITツールを導入する企業が増えていますが、併せてスキャナーを利用して紙のインボイスを電子データ化して管理すると更に経理業務を効率化できます。

■電子保存のメリット

- 検索性が向上し、紙運用よりも管理が容易に

電子化するとキーワードで検索できるようになり、紙の束から必要なインボイスを探す必要がなくなります。また、紙の請求書をファイリングして管理する労力も削減できます。 - テレワーク推進

在宅・社外から業務を行える業務体制が整備されてテレワークが進み、社員の負荷を軽減できます。 - 紙の廃棄が可能に

電帳法のスキャナ保存に対応すれば、書類の保管スペースが不要となり、紙の保管コスト・スペースを削減できます。また、紛失リスクも低減します。

メリットの詳細は、以下をご参照ください。

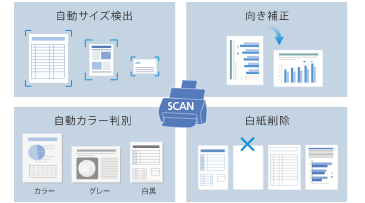

5. 電帳法スキャナ保存に対応したfiシリーズの利用が効果的

経理部門や会計事務所で発生する紙のインボイスを電子データ化するなら、業務用イメージスキャナー fiシリーズが最適です。fi シリーズは、全機種が電帳法スキャナ保存に対応しており、電帳法で規定されている解像度、階調性、圧縮強度などの画質要件を満たす「e-文書モード」を装備しています。

複雑な操作をすることなく、一括で法的要件を満たす読取設定に切り替えて正しいエビデンスとして保存できるので、安心してお使いいただけます。

■fiシリーズの特長

-

大量書類を短時間で電子化できる(高速読み取り)

-

薄い伝票や折れやカールがついた書類も確実に読み取れる給紙搬送性

-

向きの補正や白紙の削除などを行う画像処理機能

インボイス制度の導入により、経理部門の事務作業が煩雑化して負担が増加したと感じる方もいらっしゃるでしょう。システムへの置き換えにとどまらず、ペーパーレス化やDX化推進につなげるという視点で業務効率化を目指していきたいですね。

紙文書の電子化には、電帳法スキャナ保存にも対応した業務用スキャナーfiシリーズの活用を、ぜひご検討ください。

※掲載内容は、記事公開時点の情報です。