インボイス制度とは?フリーランスが知っておくべき対応方法まとめ

2023年10月より開始予定のインボイス制度は、消費税の手続きや納付に関わる新たな制度です。

「フリーランスにも関係がある制度とは聞いたけど、具体的にどんな影響が出るの?」と疑問を抱える方も多いのではないでしょうか。

今回はインボイス制度の仕組みとともに、フリーランスに及ぶ影響を課税事業者と免税事業者のそれぞれに整理し、わかりやすく解説していきます。インボイス制度に備えて取り組むべき対応もまとめていますので、ぜひ最後までご覧ください。

目次

1. インボイス制度とは?フリーランスとどんな関係がある?

インボイス制度とは、2023年10月1日に開始する「適格請求書等保存方式」のことです。

売り手側は買い手側に対してインボイス(適格請求書)を交付し、買い手側は仕入税額控除の適用を受けるために、インボイスを保存する必要があります。

インボイス(適格請求書)とは、登録番号や適用税率、消費税額など、所定の記載要件を満たした請求書のことです。税務署長から「適格請求書発行事業者」と認められた課税事業者でなければ発行できない制度になっています。

インボイス制度の基礎知識については以下の記事で詳しく説明していますので、参考にしてください。

1-1. インボイス制度とフリーランスの関係

インボイス制度の導入は、フリーランスや個人事業主に影響があると話題になっています。

特に、年間売上が1,000万以下の免税事業者であるフリーランスが、課税事業者の企業と取引している場合は、大きく影響を受けます。

それでは、インボイス制度とフリーランスの関係について具体的に説明していきます。

1-1-1. 「仕入税額控除」について

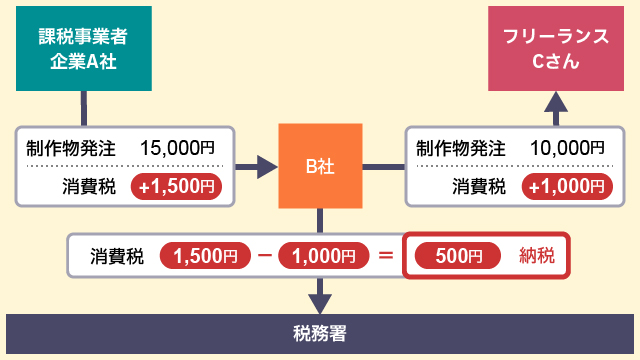

インボイス制度を理解するにあたって、まずは仕入税額控除という仕組みについて確認しておきましょう。例で詳しく説明します。

課税事業者である企業のA社が制作物をB社に15,000円(+消費税1,500円)で発注し、B社はその依頼をフリーランスのCさんに10,000円(+1,000円)で発注しました。

それぞれの支払いに消費税が発生しますが、中間にいるB社はまずCさんに消費税1,000円を支払います。

その後、A社から預かった消費税1,500円から、Cさんに支払った消費税1,000円を差し引いた500円を税務署に納めます。

これを仕入税額控除といい、B社は消費税を二重に支払わずに済むようになっているのです。

1-1-2. インボイス制度で何が変わる?

上記A社・B社・Cさんの間で行われた取引の場合、インボイス制度導入後にB社が仕入税額控除の適用を受けるには、フリーランスのCさんにインボイスを発行してもらわなければなりません。

Cさんがインボイスを発行するには、税務署に登録申請し、適格請求書発行事業者になる必要があります。

これだけを見ると「Cさんに適格請求書発行事業者になってもらえば良い話だから単純では?」と思うかもしれません。

しかし、適格請求書発行事業者の登録を受けると、Cさんは売上高が1,000万円以下だったとしても課税事業者となってしまいます。ここがフリーランスにとって大きなネックとなるポイントです。

1-2. 課税事業者と免税事業者とは?

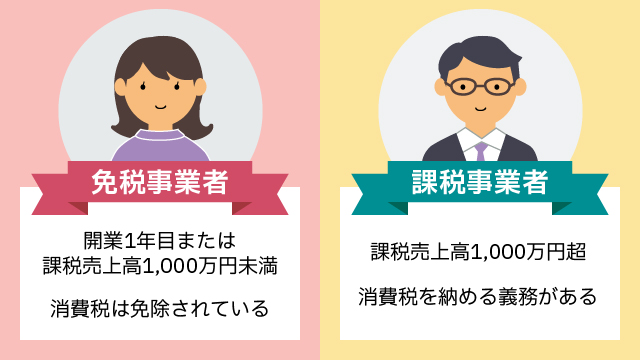

課税事業者とは、消費税の納税が義務付けられている事業者のことです。基準期間における課税売上高が1,000万円を超えるなどの基準に当てはまる事業者は課税事業者に区分されます。

免税事業者とは、消費税の納税を免除されている事業者のことです。これまでは、開業1年目または基準期間における課税売上高が1,000万円未満などの基準に当てはまる事業者は免税事業者に区分され、消費税の納税が免除されていました。

現時点で免税事業者であるフリーランスの方が適格請求書発行事業者に登録すると、その後は課税事業者に区分され、課税売上高が1,000万円未満だったとしても消費税の納付が必要になります。

1-2-1. 課税事業者のメリット・デメリット

課税事業者は、売上で受け取った消費税に対し、他の事業者へ支払った消費税が大きくなる場合に、還付を受けられることが大きなメリットです。

具体的には、「設備投資などへの支出が多い」「輸出取引を中心に売上を立てている」「住宅用の家賃収入など非課税売上がメイン」などのケースが想定されます。

しかし、売上でもらい受けた消費税が仕入れ時に支払った消費税よりも多い場合、課税事業者には納税の義務が発生し、ビジネスモデルによっては免税事業者よりも手取り額が減少する可能性があります。

1-2-2. 免税事業者のメリット・デメリット

免税事業者における最大のメリットは、消費税の納付が不要なことです。

デメリットは、支払った消費税が受け取った消費税よりも多い場合であっても、還付を受けられないことです。

さらに免税事業者は、インボイス制度の導入によって深刻な影響を受けるおそれがあります。どのような影響を受けるのか、見ていきましょう。

2. インボイス制度がフリーランスに与える影響

インボイス制度は、免税事業者の方が課税事業者になるにしても、免税事業者のままあり続けるにしても、どちらの場合も影響を受ける制度です。

2-1. 課税事業者になるか否かの選択を迫られる

インボイス制度が導入されたからといって、すべての免税事業者が課税事業者になる必要はありません。

ただ、取引先企業が仕入税額控除を受けるためのインボイスを発行できるのは「課税事業者だけである」ことを理解しておきましょう。

免税事業者のフリーランスは、取引先企業に対してインボイスを発行することができません。取引先企業はインボイスがなければ仕入税額控除を受けられず、消費税を二重に負担しなければならなくなります。

結果として取引先企業から消費税分の値引きを要求される、あるいは取引の継続が危ぶまれるなどの可能性が高まります。

そのため、仕事が減るリスクを抱えながら免税事業者のままであり続けるか、課税事業者となって消費税を負担するかの選択を迫られることになるのです。

2-2. 課税事業者への影響

現時点で課税事業者のフリーランスの方には、インボイス制度によって次のような影響があります。

2-2-1. 適格請求書発行事業者の登録が必要

売り手の立場である場合、買い手に対してインボイスを発行する必要があるため、適格請求書発行事業者としての登録が必要です。

登録されていない課税事業者は、インボイスを発行できないため、早めに申請を行って準備しておくことが大切です。

2-2-2. 経理処理が複雑になる

インボイスには現在の請求書における必要項目だけでなく、適格請求書発行事業者としての登録番号・適用税率・消費税の額などの記載が求められます。

また、最終的に納付する消費税額は、インボイスに記載された消費税から計算する必要がありますが、仕入れ先に免税事業者と課税事業者が混在している場合、両方の消費税額を別々に計算しなければなりません。

インボイス制度導入を見越した会計システムやツールなど、関連サービスを導入することで効率化は期待できるとしても、経理業務の負担増が予想されます。

2-2-3. 仕入れ先によっては納税額が増加する

課税事業者は、仕入れ先からのインボイスがあれば、仕入税額控除の適用を受けることができますが、仕入れ先が免税事業者である場合は、インボイスを発行してもらえません。

免税事業者との取引で発生した消費税は仕入税額控除の対象から外れるため、納付する消費税額が増加することになります。

2-3. 免税事業者への影響

インボイス制度で免税事業者が受ける影響は、以下の通りです。

2-3-1. 課税事業者に転換する場合

免税事業者の消費税分の負担を避けたいと考える取引先から、課税事業者登録を勧められる可能性があります。

課税事業者へと転換すれば、消費税納付の義務が生じます。

また、課税事業者になると免税事業者のときは不要だった消費税の申告や帳簿付けも必要になるため、事務作業の負担が大きくなります。

2-3-2. 免税事業者のままの場合

免税事業者のままでいることで、取引先に消費税額という金銭的なデメリットを与えることになります。

そのためプラスアルファのサービス提供や、消費税分の値引きを求められる可能性があります。

課税事業者になるメリット・デメリット、免税事業者のままでいるメリット・デメリット、双方を踏まえた検討が必要です。

2-4. 免税事業者が課税事業者への転換を判断する基準

副業としてフリーランスをしている場合など、取引先から消費税分の値引きを求められ報酬が10%減っても、大きな影響がないという方なら、免税事業者のままでいる方が得かもしれません。

課税事業者に転換すると帳簿の記録や確定申告の手間が増えますが、そもそも売上高が少ない場合は納める消費税額も少ないため、労力に見合ったメリットを生み出せないからです。

また、主に免税事業者を相手に取引している場合も、被るデメリットは少ないと考えられます。

一方、取引が多い専業のフリーランスは課税事業者への転向を視野に入れておきましょう。

現状の取引を維持できるかどうかは、インボイス発行の可否に大きく左右されるため、課税事業者に転換した方がデメリットが発生しにくいと考えられます。

2-5. インボイス制度には経過措置が存在する

インボイス制度の開始後、すぐに仕入税額控除の対象が変更されるわけではありません。

経過措置として、下記の期間内はインボイス発行事業者以外からの仕入れについても、一定割合で仕入税額控除が受けられます。

- 2023年10月1日~2026年9月30日:80%控除可能

- 2026年10月1日~2029年9月30日:50%控除可能

課税事業者に転換するかどうかを決めかねているフリーランスは、この経過措置の間に判断する方法もあります。実際にインボイス制度が始まってから他のフリーランスの事例を参考にしたり、インボイス制度のポイントを把握したうえで決断してもよいかもしれません。

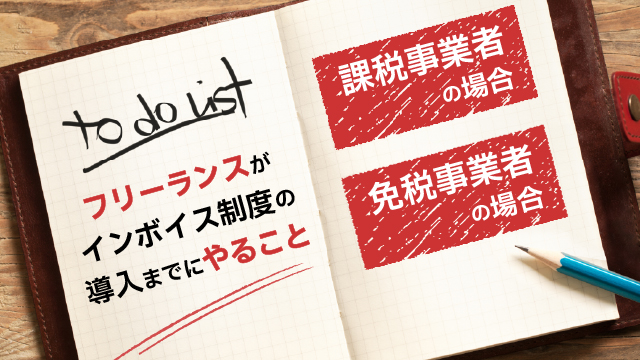

3. インボイス制度の導入までにフリーランスがやるべき対応

インボイス制度は課税事業者と免税事業者の両方に影響を与える制度です。どのようにして備えるべきかは、事業者によって異なります。

3-1. 課税事業者の場合

フリーランスの場合、前々年度の売上高が1,000万円を超えていたら課税事業者に該当します。すでに課税事業者に該当する方は、インボイス発行事業者の登録をしておくと良いでしょう。

なお、制度開始予定日である2023年10月1日から登録を受けるには、原則として2023年3月31日までに登録申請書を税務署へ提出しなければなりません。あわせてインボイスの記載要件を満たした請求書フォーマットも事前に用意しておく必要があります。

またインボイス制度の開始後は、保存が必要な紙の書類が一気に増加することが予想されます。

取引先に対して発行した請求書を自身でも保存する義務が生じるだけでなく、これまで帳簿への記載のみで仕入税額控除が認められていた3万円未満の課税仕入等についても、個々のインボイスを保存しなければならなくなります。

保存が必要な紙の書類はスキャナ―でデータ化し、効率よく管理するようにしましょう。

56,100円(税込)

ScanSnap iX1600はタッチパネルから直感的な操作でスキャンでき、原稿サイズや両面・片面を自動的に判別します。「検索可能なPDF」オプションをオンに設定しておけば、スキャンするだけで紙文書を検索可能なPDFに変換できます。

3-2. 免税事業者の場合

前々年度の売上高が1,000万円を超えていない免税事業者のフリーランスは、以下3つの選択肢から対応を選ぶことになります。

- インボイス発行事業者の登録をして課税事業者へ転換する

- 免税事業者のまま消費税は請求しない

- 免税事業者のまま従来通り消費税を請求する

取引先の課税事業者にとっては、インボイスを発行できる事業者と取引するほうが金額的なメリットが大きいといえます。今後の取引継続を確実なものにするために課税事業者への転換を考えるフリーランスの方も多いでしょう。

課税事業者になると、帳簿付けから消費税の管理まで、これまで以上に複雑な事務作業が必要になります。本来の仕事に集中するためにも、クラウド会計サービスの利用を検討しましょう。

免税事業者のままでいる場合は、消費税納付に伴う作業負担を回避できる一方、取引先から消費税分の減額交渉を持ちかけられる可能性があります。

免税事業者のまま消費税の請求を行わないことは、双方にとって最も簡単で労力のかからない選択肢ですが、当然その分利益は減ってしまいます。従来通り消費税を請求すること自体は可能ですが、今後の取引のリスクとなることは再度理解しておきましょう。

4. 課税事業者として登録するには?

課税事業者に転換するには、次の手続きを行う必要があります。

- 消費税課税事業者選択届出書の提出

- インボイス発行事業者の登録申請

なお、2023年3月31日までにインボイス発行事業者の申請をすると、消費税課税事業者選択届出書の提出は不要です。2023年10月1日からインボイス発行事業者として登録され、自動的に課税事業者へ切り替わります。

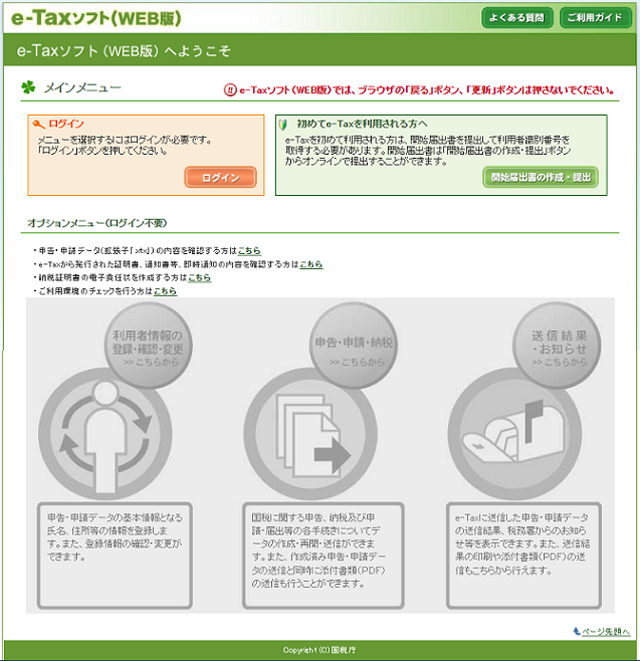

インボイス発行事業者の登録は、e-Taxまたは郵送で申請可能です。

e-Taxでの申請は、ソフトをインストール、もしくはWebから可能です。画面に表示される質問に回答していきながら申請書を作成します。

出典:「e-Taxソフト(Web版)(https://clientweb.e-tax.nta.go.jp/UF_WEB/WP000/FCSE00001/SE00S010SCR.do)」より引用

マイナンバーカードが必要ですが、パソコンやスマートフォンなどで申請書の作成から送付まで完結するので、郵送よりも手間がかかりません。

郵送の場合は、国税庁のWebサイトから申請書をダウンロードしましょう。必要項目を記入したうえで、インボイス登録センターへ送付します。

インボイス登録センターの管轄地域は国税庁のホームページから確認できますので、あらかじめ情報をチェックしておきましょう。

5. まとめ

フリーランスからみたインボイス制度の影響についてお伝えしてきました。

現時点で課税事業者である方も、免税事業者である方も、それぞれに準備が必要なことがお分かりいただけたと思います。

特に現在免税事業者であるフリーランスの方は、主な取引先相手が課税事業者か、個人客または免税事業者かを再確認したうえで、ご自身にとってどの対応がベストであるかを慎重に考えましょう。

いずれの事業者の方にとっても、領収書やレシートの管理に便利なのが、個人事業主向けのクラウド会計サービスです。またScanSnapがあればワンタッチで書類をスキャンして即座に会計ソフトに反映できますよ。

インボイス制度の開始に備えて、慌てず着実に準備を整えておきたいですね。

この記事を書いた人

おすすめ記事

年度末の憂うつ、確定申告もデジタル化で効率よくグラフィックデザイナー・アートディレクター / 岸 さゆみさん

個人事業主にとって確定申告は頭が痛い問題。本来の業務に妨げにならないよう、できるだけスマートに処理したいもの。『会計業務は大の苦手』と言う岸さんのケースをご紹介しよう。

【令和5年分最新】確定申告のやり方と流れ 〜個人事業主・フリーランス向けにわかりやすく解説〜

はじめての方にとっては戸惑うことも多い確定申告。 「なにから手を付けていいかわからない」「いつから確定申告を始めればいいの?」「スムーズに進められるか不安」という人もいるのではないでしょうか。 この記