【個人事業主向け】領収書の書き方・もらい方を解説!必要性や保管方法もご紹介

事業活動を進める上で欠かせない経理作業。領収書が必要になる場面は多く、領収書の扱いにお悩みの方もいるのではないでしょうか。

この記事では、個人事業主向けに領収書の書き方ともらい方を詳しく解説します。領収書の効率的な保管方法もご紹介しますので、ぜひ参考にしてみてください。

目次

1. 領収書はなぜ必要?

事業所得を正確に把握するために、また、確定申告で適切な納税を行うために必要な会計管理。領収書はそうした会計管理で、取引を行った証拠として必要になります。

商品・サービス代金の支払いを受けた証拠

1つ目は、商品やサービスを提供した場合です。商品やサービスの代金を顧客から受け取ったら、取引の証拠として領収書を発行します。トラブル防止や経理処理、税務調査のためにも領収書は不可欠です。取引があれば顧客に対して発行し、控えを保管しておきましょう。

事業の経費となる商品・サービスを購入した証拠

2つ目は、商品やサービスを購入した場合です。事業経費となる商品やサービスを購入した際は、代金(経費)を支払った証拠として領収書を受け取りましょう。商品やサービスを提供した際と同様に、トラブル防止や経費計上などの目的に役立ちます。

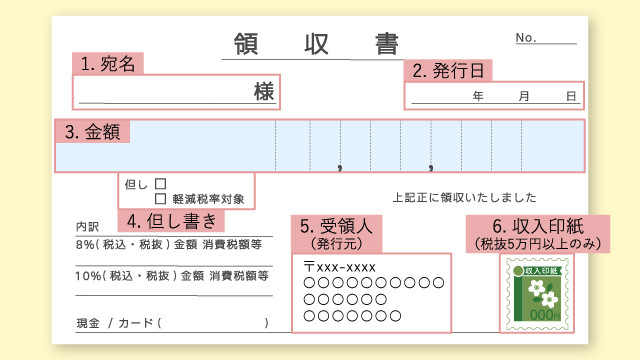

2. 個人事業主の領収書の書き方と記載項目

領収書には、以下6つの項目を記載しましょう。

2-1. 宛名

代金を支払い、領収書を受け取る側の正式名称を記載します。会社名であれば「上様」や「(株)」と略さず、正式名称とともに「株式会社」や「有限会社」と正しく書きましょう。氏名であればフルネームで記します。

2-2. 発行日

領収書を発行した年月日を、西暦または和暦で書きます。原則として、代金が支払われた日=領収書の発行日となります。金銭授受の証明に発行日は重要ですので、日付を操作してはいけません。なお、入金が先に行われ、後から領収書を発行する場合は、入金日を記入します。

2-3. 金額

取引金額と、税抜き額および消費税額等の内訳を記載します。金額は、以下のルールに沿って書きましょう。

- 金額の先頭に「¥」や「金」を記載

- 金額の末尾に「-(ハイフン)」や「也」を記載

- 数字は3桁ごとに「,(カンマ)」を記載

「数字に0を付け足して金額をかさ増しする」などの改ざんを防ぐため、上記のルールは徹底しましょう。

2-4. 但し書き

代金と引き換えに、取引先に提供したサービスまたは商品を記します。「品名」とは記載せず、具体的な名称を記載しましょう。詳しい名称を書かないと、会計処理の際に正しく仕訳できません。税務調査でも不正を疑われかねないため、明確な記載が重要です。また、軽減税率の対象である場合、「※軽減税率対象」のように併記しましょう。

2-5. 受領人(発行元)

代金の受領人、つまり領収書の発行者の情報を記載します。「氏名(または屋号+氏名)」「住所」「連絡先」を明記しましょう。手書きだけでも問題ありませんが、印鑑がある場合は押印します。押印があると、偽造防止として役立ちます。

2-6. 収入印紙(税抜5万円以上のみ)

税抜価格が5万円以上になる領収書は課税文書となり、収入印紙の貼り付けが必要です。収入印紙とは、印紙税を国に納めるための証憑です。郵便局やコンビニで購入し、領収書に貼り付けることで印紙税を支払ったと見なされます。印紙税を貼り忘れると「過怠税」が課せられるため、忘れないようにしましょう。

売上代金に応じた印紙税額については、国税庁の案内をご覧ください。

▶国税庁「金銭又は有価証券の受取書、領収書」

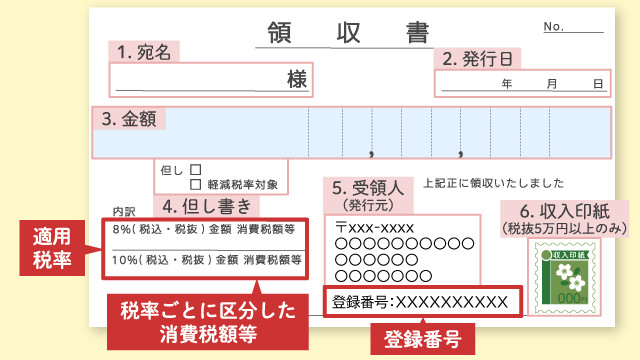

3. インボイス制度「適格請求書発行事業者」の領収書の書き方

インボイスを領収書で発行する場合、上記6つの項目に加え以下の情報も記載しましょう。

- 登録番号

- 適用税率

- 税率ごとに区分した消費税額等

なお、インボイスはひとつの取引の中で一度発行されていればよく、書類の形式(請求書・納品書・レシート・その他書類など)は問われません。そのため、領収書以外でインボイスを発行する場合、領収書には上記3項目の記載がなくても問題ありません。

詳しくは、以下の国税庁の案内をご覧ください。

▶国税庁「適格請求書等保存方式の概要」

4. 個人事業主の領収書に印鑑は必須?

一般的に、企業などの法人が作成する領収書には押印があります。個人事業主の場合、領収書の作成時に印鑑は必須となるのでしょうか。

基本的に印鑑は不要

基本的に、領収書の作成に印鑑は必須ではありません。押印がされていなくても、前述の記載ルールを守っていれば領収書の効力が生まれるためです。ただし、収入印紙の消印として印鑑(または署名)は必要です。

領収書の作成そのものに印鑑は必須ではないものの、偽造防止など商習慣として押印が求められるケースがあります。後から押印する手間を避けたいのであれば、あらかじめ押印しておきましょう。

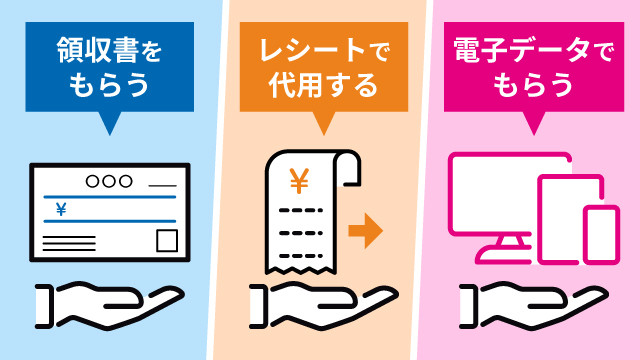

5. 個人事業主の領収書のもらい方

個人事業主は、確定申告の経費計上の証憑として、領収書を発行してもらう機会もあります。事業経費になる支出が発生したら、次の5つの方法で領収書を用意しましょう。

それぞれの詳細を解説します。

5-1. 店先で領収書を発行してもらう

もっとも基本的なパターンが、店頭で領収書を発行してもらう方法です。会計時に領収書の発行を依頼し、宛名に「氏名(または屋号+氏名)」と「但し書き」を記載してもらいましょう。なお、宛名を「上様」にしても良いかと尋ねられるケースもあるかと思います。税務調査時に不正を疑われる一因となりますので、正確な氏名や屋号を書いてもらいましょう。

5-2. レシートで代用する

領収書をもらい忘れた場合、レシートで代用できます。金額や取引内容、発行日など、領収書と同じ記載項目を満たすレシートであれば、会計処理上の証憑として扱えます。税務調査の対応も、レシートを提出すれば問題ありません。また、レシートの裏面に細かい用途や勘定科目を記載しておくと、会計処理がスムーズになります。

5-3. クレジットカード明細書で代用する

通常、クレジットカードで料金を支払うと、クレジットカードの利用明細書が発行されます。レシートと同様の条件を満たせば、クレジットカードの利用明細書も領収書の代わりになります。領収書およびレシートが手元にない場合、金額や取引内容といった情報の有無を確認して保管しましょう。

5-4. 電子データでもらう

購入先によっては、電子データで領収書を発行するケースもあります。たとえば、通販サイトの電子領収書が該当します。

電子データで受け取った領収書は、これまでは紙にプリントアウトしての保存が認められていましたが、令和6年(2024年)1月からは電子帳簿保存法の「電子取引データ保存」対応が義務となるため、電子データのまま保存しなければなりません。義務化に備え、今から電子データのまま管理する習慣を付けておくのがおすすめです。

電子取引データ保存の要件等については、以下の案内をご確認ください。

▶国税庁「電子取引データの保存方法をご確認ください」

5-5. 領収書がない場合

慶弔金や自動販売機で購入した飲料代など、領収書や代用できる証憑がない場合は、出金伝票を作成しましょう。出金伝票とは、「日付」「支払い先」「金額」「科目」「摘要」など、支出があった取引の内容を記した伝票です。交通費などの領収書およびレシートが発行されない支出や、領収書をもらい損ねた際に備えて、出金伝票を購入しておきましょう。

6. 領収書の保管期間とおすすめの保管方法

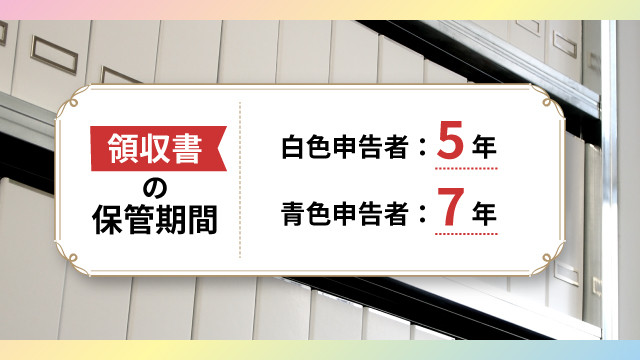

保管期間は5年または7年

個人事業主における領収書の保管期間は、確定申告の種類や所得によって異なります。

- 白色申告者:5年

- 青色申告者:7年。前々年の所得300万円以下の人は5年

上記の区分があるものの、白色申告から青色申告に変更したり、年度によって所得が変動したりする個人事業主は珍しくありません。保管期間の混在を避けたいのであれば、一律7年間の保管をおすすめします。

領収書の勘定科目や発行月ごとに分けて保管する

領収書は、勘定科目や発行月ごとに保管すると整理しやすくなります。まずは、クリアファイルに月ごとの領収書をまとめましょう。次に、勘定科目ごとに領収書を束ねておくことで、必要に応じてすぐに領収書を取り出せます。月や勘定科目を示すインデックスを貼り付ければ、さらに検索性が増します。

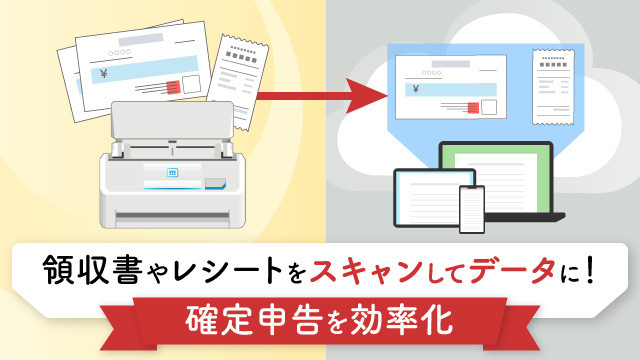

スキャナ保存で電子管理も可能

紙の領収書は、スキャナ保存による電子管理も可能です。スキャナ保存とは、紙の領収書をスマホやスキャナーで読み取り、データ化して保管する方法です。大量の領収書を7年間も保管すると、保管スペースが圧迫されてしまいます。定められたルールにしたがってスキャナ保存すれば、紙の原本の破棄が可能です。

ただし、スキャナ保存を適用するためには、電子帳簿保存法の「スキャナ保存制度」の要件を満たす必要があります。細かな要件があるため、基本的には「電子帳簿保存法対応」の会計ソフトの利用がおすすめです。

また、スキャンした画像も「解像度200dpi以上」や「256階調以上(24ビットカラー)」といった要件がありますので、要件を満たすデータを生成できるスキャナーを利用しましょう。

スキャナ保存制度の詳しい要件については、次の国税庁の以下の案内をご確認ください。

▶国税庁「はじめませんか、書類のスキャナ保存」

7. 「ScanSnap」で領収書をデータ化して楽々会計!

スキャナ保存を活用したい場合、スキャナー「ScanSnap」の利用がおすすめです。ScanSnapは、スキャナ保存制度の画像要件を満たした「e-文書モード」を搭載しており、法令要件を満たしたデータを生成できます。

ScanSnapシリーズの中でもおすすめのモデルが「ScanSnap iX2500」です。タッチパネルで簡単に操作でき、1分間で45枚の紙面を高速スキャンできます。たくさんの書類を1度にセットして一気にスキャンできるので、効率重視の方に最適なモデルです。

ScanSnap iX2500

59,400円(税込)

また、個人事業主は自宅兼事業所にしている方が多いかと思います。そうした方には、生活空間に馴染みやすいデザインの「ScanSnap iX1300」がおすすめです。デスクに置いても邪魔にならないコンパクトサイズながら、1分間30枚のスピードでスキャンできます。もちろん、「e-文書モード」も搭載しています。

ScanSnap iX1300

ScanSnap iX1300

37,400円(税込)

スキャナー「ScanSnap」を活用すると、会計管理がぐっと楽になりますよ。

領収書を1枚ずつ撮影する手間がなくなる

スマホで領収書をデータ化する方法もありますが、基本的に1枚ずつ撮影しなくてはいけません。とくに外出を伴う作業が多いと領収書も溜まりやすく、毎月の処理が大きな負担となります。

ScanSnapなら、ボタンを押すだけでセットされた領収書を次々と読み込めます。領収書を撮影する手間が省け、経理作業を効率化できます。

PCレスで会計ソフトにデータを転送できる

ScanSnapと会計ソフトを連携させておけば、スキャンした領収書データを直接会計ソフトに転送できます。OCR機能を備えた会計ソフトならスキャンデータから文字情報を自動で読み取ってくれるので、入力作業を効率化できます。

さらに、ScanSnapはクラウド会計サービスとも連携可能です。ScanSnap本体からクラウドにデータを直接アップロードできるため、別途PCを操作する必要がありません。連携先に自動でデータが反映され、入力作業を短縮できます。

連携できるクラウド会計サービス

ScanSnapと連携できるクラウド会計サービスには以下があります。

※STREAMEDのScanSnap Cloud連携は2025年4月30日に終了予定です。今後STREAMEDとScanSnapの連携は、STREAMED Uploaderを用いた連携をご利用ください。詳しくは下記URL先を参照ください。

https://streamedup.com/help/7386

ご利用中のサービスがある方は、ぜひScanSnapも一緒に活用してみてください。

8. まとめ

個人事業主は領収書を書く・もらう機会がどちらもあるため、領収書の正しい書き方ともらい方を把握しておきましょう。領収書の保管スペースにお困りであれば、スキャナ保存がおすすめです。

スキャナ保存は、電子帳簿保存法に沿った要件があります。電子帳簿保存法対応の会計ソフトと、高性能なスキャナーを組み合わせることで、法令を遵守したスキャナ保存が可能です。スキャナ保存を実施する際は、電子帳簿保存法の画像要件を満たす「ScanSnap」を活用してみてはいかがでしょうか。

ScanSnap iX2500

| 毎分45枚の両面高速スキャンで、驚くほどスピーディーに電子化。静電容量式タッチパネルによる直感操作で、誰でも簡単にスマートに使えます。原稿サイズ、色や両面・片面を自動的に判別。Wi-Fi対応で各種クラウドサービスへのデータ転送も簡単に行えます。 |

|---|

この記事を書いた人

おすすめ記事

領収書やレシートをスキャンしてデータに!確定申告を効率化

個人事業をしていると、日々の取引の中で大量の領収書やレシートが発生します。 確定申告をするには、そうして日々発生する領収書やレシートを帳簿につけたり、申告ソフトに入力したりしなければなりません。これに

【令和5年分最新】確定申告のやり方と流れ 〜個人事業主・フリーランス向けにわかりやすく解説〜

はじめての方にとっては戸惑うことも多い確定申告。 「なにから手を付けていいかわからない」「いつから確定申告を始めればいいの?」「スムーズに進められるか不安」という人もいるのではないでしょうか。 この記

個人事業主に会計ソフトは必要?初心者が選ぶ際の比較ポイントを解説

個人事業主として、経理や会計の管理は避けて通れないもの。しかし、本業で多忙な中、経理の作業に時間や手間を取られてしまい、もっと簡単にできないかと感じている方もいるはずです。 また近年では、手書きではな

【2025最新】無料版あり&安全!名刺管理アプリ11選|個人・法人別に紹介

お客様や取引先と交換した名刺が溜まってくると、どのファイルに保管したのか思い出せなくなることもあります。 名刺管理アプリがあれば、OCR機能で名刺情報を自動入力したり、電話帳と連携させたり、チームメン